Содержание

Таким образом, данный индекс является показателем отдачи каждого вложенного актива.Индекс А…. В зависимости от значения данного индекса, можно судить об уровне монопольной власти…. В статье рассмотрены вопросы определения экономического эффекта от применения экологической маркировки товаров и услуг и использования экологической маркировки как средства повышения конкурентоспособности продукции на внутреннем и внешнем рынках.

- Под инвестициями мы будем понимать стартовые вложения капитала или всю их совокупность, если процесс вложений занимает длительный период и захватывает не один интервал времени.

- Для принятия положительного решения по проекту показатель должен быть выше нуля.

- Рентабельность собственного капитала — это сумма чистой прибыли, возвращенная как процент от собственного капитала.

- Реализация любого инвестиционного проекта не обходится без оценки его эффективности с помощью специальных показателей.

- Это также показывает, насколько эффективно компания использует свои человеческие ресурсы.

- Это могут быть организации обслуживания, ремонта, логистики, снабжения, исследовательские лаборатории, аналитические центры и т.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери. Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Многим инвесторам приходилось терять сон и аппетит в попытках определить самый эффективный способ минимизации инвестиционных рисков и максимизации получаемой прибыли.

Это один из наиболее точных и однозначно трактуемых индикаторов. Статья содержит определение, суть и формулу расчета индекса прибыльности инвестиций в проект. Также в статье приведены достоинства и недостатки индекса прибыльности и прочие особенности его использования. Индекс прибыльности рассчитывается на основе тех же данных, что и чистая стоимость капитала, но если для расчета NPV используется разность дисконтированных величин поступлений и платежей, то индекс прибыльности – это их отношение. Если индекс прибыльности инвестиции равен 1, то проект может быть как рентабельным, так и нет. А вот PI, который больше единицы, означает, что вы вложили свои деньги с умом и получите достаточно большой доход.

CFA – Доходность к погашению

При этом передаваться могут не только денежные средства, но и технологии, авторские права и другая интеллектуальная собственность. Мы называем эти методы альтернативными NPV, потому что NPV является наиболее правильным с экономической точки зрения способом оценки проекта. Для того, чтобы стало понятно, почему и в каких случаях используются другие способы, рассмотрим каждый из них в отдельности.

Рассмотрим порядок разрешения этих конфликтов, а также примеры анализа подобных проектов, – в рамках изучения корпоративных финансов по программе CFA. И в завершение хотелось бы сказать, что ограниченность средств у инвестора ещё не повод, не рассчитывать на хорошую прибыль. Надеюсь в данной статье вы узнать что такое pi (индекс прибыльности инвестиций). Также данный индекс иногда называют как — индекс доходности. Рассмотрим порядок и примеры расчета доходности к погашению облигации, которая оценивает облигацию как сумму приведенной стоимости всех денежных потоков по облигации, – в рамках изучения ценных бумаг с фиксированным доходом по программе CFA. Если вы являетесь инвестором и хотите определить, насколько удачным будет тот или иной проект, тогда вам нужно знать, что чем больше инвестиционные затраты, тем больше будет та сумма чистого денежного потока, которую вы планируете получить.

Если окажется, что первый проект длится 2 года, а второй — 6 лет, то наиболее прибыльным окажется проект, у которого PI меньше. Индекс доходности — показатель отношения дисконтированных денежных потоков от инвестиций к сумме инвестиций. В современной экономической терминологии довольно часто можно встретить такой термин, как «чистая приведенная стоимость», означающий расчетную величину, которая используется при сравнении различных вариантов капиталовложений. Он является индексом, демонстрирующим экономическую прибыль, получаемую за единицу денежных средств,… Например, ставка дисконтирования изменилась после введения санкций против Российской Федерации, и это событие было сложно предугадать.

Эти коэффициенты оценивают способность компании генерировать прибыль, прибыль и денежные потоки по отношению к некоторой метрике, часто к сумме вложенных денег. Они подчеркивают, насколько эффективно управляется прибыльность компании. Показатели целесообразнее всего рассчитывать на проекты, финансирование которых происходит за счет долгосрочных обязательств. Достаточно часто на практике предприятие для финансирования своей деятельности использует различные источники, из этого и вытекает плата за использование авансированных финансовых ресурсов, так, например, дивиденды, проценты, различные вознаграждения.

Дисконтированный индекс доходности (DPI)

Для создания моделей DCF или моделей дисконтированных денежных потоков часто используется NOPLAT. Однако этот метод обладает достаточным количеством серьезных недостатков. При выборе между проектами с одинаковыми периодами окупаемости, но с разными сроками жизни, данный метод использовать нельзя. Также критерий не учитывает временную стоимость денег и у него отсутствует свойство аддитивности, что означает невозможность суммирования сроков окупаемости различных проектов. Главным достоинством критерия PI, является то, что он позволяет ранжировать проекта, в ситуациях связанными с ограниченностью инвестиционных ресурсов.

В таком случае необходимо перепроверить все исходные данные. В России нормативным документом, регулирующим способы расчета показателей эффективности инвестиций, являются Методические рекомендации по оценке эффективности инвестиционных проектов. Нестандартные модели денежных потоков инвестиционного проекта могут привести к множественным значения IRR и отсутствию IRR. Рассмотрим эти проблемы и их решение на примерах, – в рамках изучения корпоративных финансов по программе CFA. При анализе коэффициентов рентабельности необходимы некоторые базовые знания о характере бизнеса компании. Например, продажи некоторых предприятий носят сезонный характер, и они подвержены сезонности в своей деятельности.

Пример ( расчета индекса прибыльности PI.

Из этих проектов выгоднее тот, который обеспечит их большую эффективность. Однако не следует забывать, что очень большие значения индекса (коэффициента) доходности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот. Рассматривая показатель «индекс (коэффициент) доходности», необходимо принять во внимание то, что данный ппоказатель является относительным, описывающим не абсолютный размер чистого денежного потока, а его уровень по отношению к инвестиционных затратам. Первая особенность чистой текущей стоимости проекта (чистого приведенного дохода) состоит в том, что, являясь абсолютным показателем эффективности инвестиционного проекта, он непосредственно зависит от его размера.

Мы сразу говорим о том, что рассматриваем исключительно дисконтированный индекс рентабельности, т.е. Индекс рентабельности как раз служит задаче сравнивания одного инвестиционного проекта с другим за счет относительной природы применяемого в нем метода. Показатель по своей экономической сущности характеризует уровень роста рентабельности на каждый рубль производимых инвестиций. Напомним основные постулаты эффективности инвестиционных задач. Импульс к генерации денежных потоков проекта придают вложения и сопутствующая им организация.

- Внутренняя норма прибыли — это ставка дисконтирования, при которой текущая стоимость чистых денежных притоков от проекта равна текущей стоимости инвестиций по проекту, или это такая ставка дисконтирования, при которой NPV проекта равна нулю.

- Оказывает важное влияние на сумму потока денег и то, когда началась эксплуатационная стадия.

- Данный вариант вложений эффективен, так как показатель в этом случае совпадает с внутренней ставкой доходности.

- Использование индекса прибыльности проекта, наряду с рядом других консолидирующих индикаторов успешности, позволяет инвестору сделать обоснованный выбор самого перспективного проекта.

Если инвестиционный проект финансируется инвестором из собственных средств, то норма доходности инвестиций должна быть больше или равна норме доходности существующего у инвестора капитала. Соответственно, ставка дисконтирования инвестиционного проекта должна быть меньше ставки налога на прибыль действующего капитала. Содержание и форма инвестиционных проектов могут быть самыми разнообразными, в любом случае отслеживается временной лаг от момента начала инвестирования до момента, прихода прибыли от проекта.

Индекс прибыльности (PI)

Расчёт данных показателей даст очень полезную и достоверную информацию по бизнес проекту. Уже исходя из расчётов можно делать конкретные выводы по поводу того, стоит ли реализовывать проект или нет. И если PI равняется единице – то это что по середине и не убыточный проект, но и не рентабельный. Учитывая значение понятия «инвестирование» как процесса, направленного на получение прибыли в перспективе, проект малоинтересен.

Рентабельность инвестиций показывает отдачу вложенных средств в инвестиционный проект в относительном выражении. Причем оценка эта крайне важна и в самом начале – для принятия принципиального решения о целесообразности проекта или выбора из существующих альтернатив. Это концепция, которая измеряет стоимость риска, связанного с доходностью инвестиций. Это имеет большое значение, поскольку позволяет инвесторам сравнивать доходность инвестиций с высоким и высоким риском с менее рискованными и более низкими доходами от инвестиций. Доходность с поправкой на риск может применяться к инвестиционным фондам, портфелю и отдельным ценным бумагам. Рентабельность нераспределенной прибыли — это расчет для выявления степени реинвестирования прибыли предыдущего года.

В этих формулах PVin означает чистую текущую стоимость проекта, а PVout — это вложения капитала. Рассмотрим разницу между котируемой и выплачиваемой ценой облигации, а также порядок и примеры расчета фиксированной цены, начисленных процентов и полной цены облигации, – в рамках изучения ценных бумаг с фиксированным доходом по программе CFA. Рассмотрим распространенные показатели доходности , используемые для котировки облигаций с фиксированной ставкой, закон спроса и предложения – в рамках изучения ценных бумаг с фиксированным доходом по программе CFA. Рассмотрим распространенные показатели доходности, используемые для котировки облигаций с плавающей ставкой, – в рамках изучения ценных бумаг с фиксированным доходом по программе CFA. Рассмотрим распространенные показатели доходности, используемые для котировки краткосрочных долговых ценных бумаг, – в рамках изучения ценных бумаг с фиксированным доходом по программе CFA.

Если PI больше единицы то это говорит о положительной эффективности инвестиций, а значит, проект выглядит весьма интересным для рассмотрения. Данный показатель используется для выявления того, сколько мы получим прибыли на каждую единицу вложенных средств, который способен генерировать каждый отдельно взятый грамотно выстроенный инвестиционный-проект. В этом случае вы вложите деньги только в проекты А и В, так как они обеспечивают наибольшую отдачу на рубль инвестиций.

- В статье рассмотрены показатели оценки эффективности инвестиционных проектов.

- Если после расчетов оказалось, что PI меньше 1, тогда можно утверждать, что вы получили от инвестирования в проект чистую прибыль, которая является меньше тех средств, что были в него вложены.

- По такому индексу выбирают один проект из серии аналогичных.

Если значение IRR меньше стоимости финансирования проекта, то данный проект следует отклонить. Результат показывает, что проект компании «Восход» приносит 0.11 у. Чистой текущей прибыли на каждый доллар стартовых инвестиций, но только 0.09 у. Чистой текущей прибыли на каждый доллар стартовых обязательств.

Решения корпорации об инвестировании в конечном итоге определяют стоимость ее акций и финансовых обязательств. Рассмотрим практические аспекты использования методов бюджетирования капитала в корпорациях, – в рамках изучения корпоративных финансов по программе CFA. Инвестиции в корпорацию Gerhardt Corporation (обсуждаемые ранее) имеют первоначальные расходы €50 млн., приведенную стоимость будущих денежных потоков в размере €63.136 млн., а NPV составляет €13.136 млн. Рентабельность долга может быть выражена как количественная оценка результатов деятельности компании или чистой прибыли, связанной с суммой долга, выпущенного компанией.

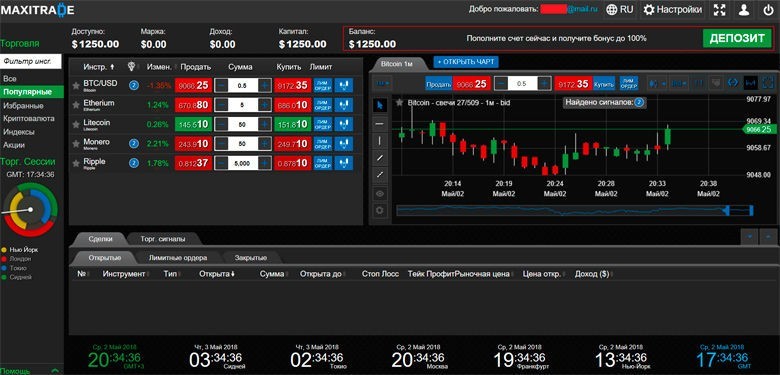

Давайте посмотрим, как рассчитывается и используется это соотношение. Привлечение инвестиций стало распространенной практикой для развития бизнеса в динамичном и конкурентоспособном русле в условиях современной экономики. Создается возможность в сохранении и преумножении капитала, при помощи размещения средств в инвестиционные проекты. Для успешной инвестиционной деятельности существует предложение и спрос на рынке инвестиций. Залогом принятия верного инвестиционного решения является профессиональная оценка привлекательности инвестиционных проектов, которая включается в себя всевозможные виды экономического анализа. Можно назвать главным смыслом инвестиционного проекта программу и план капитальных вложений, целью которых является последующая полученная прибыль.

При этом стоит помнить, что чем больше полученное значение, тем более устойчивым и надежным считается проект. Также помните, что при расчете долгосрочных проектов часто бывает, что первоначальная прибыль может и не быть больше капитала, поэтому учитывайте временной период. Индекс доходности инвестицийИндекс доходности, также называемый Profitability Index и индекс рентабельности, является показателем, который отражает инвестиционную эффективность какого-либо бизнес-проекта. Оценить их эффективность и подсчитать будущую выгоду помогут простые аналитические инструменты.

Он показывает, какую прибыль получила компания по сравнению с общей суммой акционерного капитала, указанной в балансе. Рентабельность капитала в среднем относится к результатам деятельности компании за финансовый год. Этот коэффициент представляет собой скорректированную версию доходности капитала, которая измеряет прибыльность компании. Таким образом, рентабельность среднего капитала включает знаменатель, вычисляемый как сумму стоимости капитала на начало и конец года, деленную на два. Рентабельность на средний задействованный капитал — это коэффициент, который показывает рентабельность по сравнению с инвестициями, сделанными в компанию.

Dodaj komentarz